- Veel huiseigenaren hebben de afgelopen jaren enorm geprofiteerd van de waardestijging van hun woningen.

- Daar kunnen ze weinig mee doen, tenzij ze maatregelen nemen om de overwaarde los te wrikken.

- Dit zijn drie manieren waarop je de overwaarde van je huis kunt benutten.

- Lees ook: LEES OOK: Stijging hypotheekrente weer even van de baan: dit betaal je gemiddeld als starter, doorstromer of oversluiter

In tien jaar tijd hebben huiseigenaren de waarde van hun woningen in enorm zien stijgen. Hoeveel overwaarde er in je huis zit, ofwel het verschil tussen de marktwaarde van je huis en de hypotheek, hangt uiteraard af van je persoonlijke situatie.

Overwaarde is een vorm van papieren rijkdom. Het nadeel ervan is dat het vastzit in stenen, maar er zijn verschillende manieren om overwaarde los te wrikken.

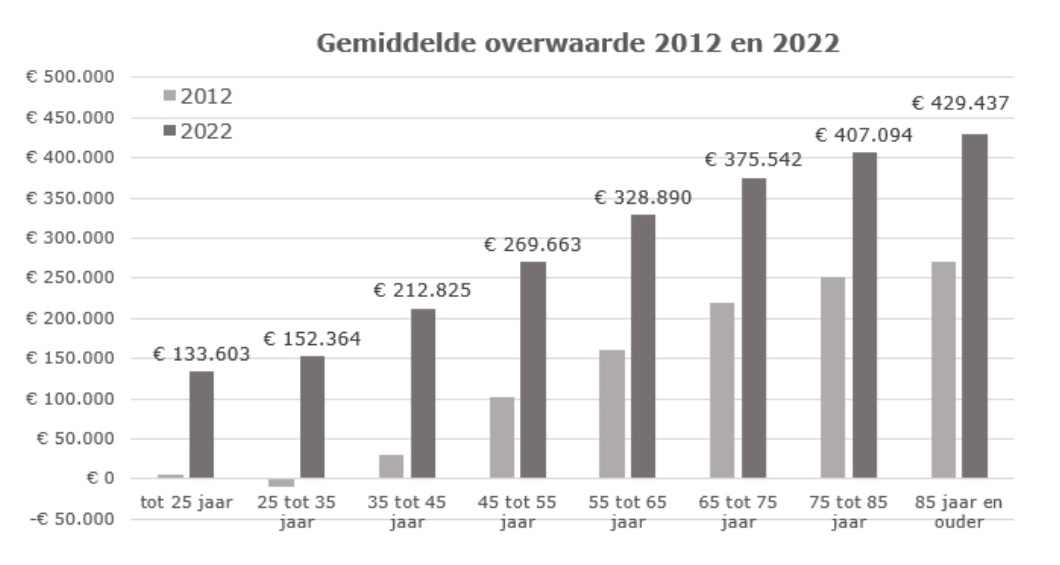

Tussen 2012 en 2022 steeg de gemiddelde overwaarde van alle woningbezitters van ruim 110.000 euro naar 294.000 euro, meldt Van Bruggen Adviesgroep in zijn nieuwsbrief van deze week. Maar dit is een gemiddelde en er zijn grote verschillen tussen groepen huiseigenaren en uiteraard ook tussen individuele woningbezitters.

Als je naar leeftijd kijkt dan zie je dat de gemiddelde overwaarde stijgt naarmate huiseigenaren ouder zijn. In de onderstaande tabel is te zien dat huiseigenaren tot 45 jaar op rond de twee ton of minder zitten, terwijl ouderen vanaf 65 jaar naar het dubbele gaan.

Of je als huiseigenaar in een vergelijkbare situatie zit als hierboven, is maar de vraag. Het hangt er bijvoorbeeld vanaf wanneer je een huis hebt gekocht en wat voor hypotheek je hebt afgesloten.

Tijdens de financiële crisis die in 2008 losbarstte, daalden de huizenprijzen in rap tempo tot het dieptepunt in 2013. Daarna stegen de huizenprijzen weer en vestigden de record op record, zoals we inmiddels weten.

Kocht je in 2013 een huis dan is de woningwaarde waarschijnlijk meer dan verdubbeld en heb je een flinke overwaarde. De grootste waardestijgingen vonden volgens Van Bruggen plaats in de periode tussen 2017 en 2022.

Hoe groot je overwaarde is hangt voor een groot deel af van het moment waarop je hebt gekocht, naast factoren als onder meer de locatie van je huis en het type huis dat je hebt.

Aflossen op hypotheek belangrijke factor bij overwaarde woning

De overwaarde wordt naast de marktwaarde van je huis bepaald door de grootte van de hypotheek. Vóór 2013 kon je een groter deel van de woningwaarde lenen dan nu. Gevolg was dat tijdens de financiële crisis het hypotheekbedrag veel sneller boven de woningwaarde uitsteeg - ofwel, huizen kwamen sneller onder water te staan.

Ook was het vóór 2013 aantrekkelijker om een aflossingsvrije hypotheek af te sluiten, omdat je toen nog in aanmerking kwam voor hypotheekrenteaftrek met deze hypotheekvorm. Maar sinds 2013 krijg je dit fiscale voordeel alleen als je meteen begint met aflossen en de hypotheek binnen 30 jaar aflost.

Daarom is sinds 2013 de annuïtaire hypotheek het populairst.

Je zou denken dat oudere huiseigenaren vaker een aflossingsvrije hypotheek hebben en wellicht is dat ook zo. Toch is volgens Van Bruggen hun overwaarde juist hoog omdat ze in de loop der jaren meer hebben afgelost, en niet zozeer omdat ze in een duurder huis wonen.

In die zin betekent overwaarde indirect een lagere hypotheek, aldus Van Bruggen. Ook bij andere huishoudens zie je een stijging van de overwaarde door reguliere of extra aflossingen van de hypotheek.

Dit betekent ook dat je al profijt hebt van de overwaarde, ook al zit deze nog in stenen. Immers, door de verlaging van de hypotheek heb je lagere hypotheeklasten.

Mocht je meer van de overwaarde willen profiteren, dan zal je andere maatregelen moeten nemen. Business Insider noemt drie opties die door Van Bruggen worden aangedragen.

1. Woning verkopen en gaan huren

Uiteraard krijg je beschikking over de hele overwaarde als je de woning verkoopt. Punt is dat je dan wel een andere woning moet vinden, en dat moet een huurwoning zijn als je de overwaarde niet opnieuw in een woning wilt steken.

Punt is dat het moeilijk is om in de krappe woningmarkt een huurwoning te vinden. En de huren zijn relatief hoog. Het is niet ondenkbaar dat je huur hoger wordt dan het bedrag dat je aan hypotheeklasten betaalt.

Daar staat tegenover dat je van de onderhoudskosten af bent. Die moet de verhuurder voor zijn rekening nemen.

Daarnaast kun je de overwaarde naar hartenlust vrij besteden, aan een camper, wereldreis of wat dan ook. Je betaalt geen inkomstenbelasting over de overwaarde die vrijkomt, maar houd er wel rekening mee dat de overwaarde fiscaal in box 3 sparen en beleggen terechtkomt, waar je er vermogensbelasting over betaalt.

Lees ook: Huis verkopen met overwaarde: dit gebeurt er fiscaal in 6 situaties

2. Een extra hypotheek afsluiten

Verhuizen is natuurlijk wel een vrij drastische beslissing. Wil je liever in de koopwoning blijven wonen, dan is het wellicht een optie om een extra hypotheek te nemen waarmee je een deel van de overwaarde kunt verzilveren.

Let wel: je inkomen moet voldoende zijn om de lasten van de extra te hypotheek te kunnen betalen. Immers, je moet extra hypotheekrente betalen en afhankelijk van de hypotheekvorm ook aflossing. Geld lenen kost geld, zegt Van Bruggen nog maar eens.

Als het lukt heb je wel direct beschikking over een deel van je overwaarde. Geld dat je kan inzetten voor om de woning te verbouwen of te verduurzamen of om, daar is-ie weer, die camper te kopen of een vakantiehuisje. Het extra geld kan ook nog van pas komen als aanvulling op je pensioeninkomen.

Lees ook: Je hypotheek gebruiken voor een reis, auto of boot: hier moet je op letten

3. Een opeethypotheek

Voor dat laatste, een aanvulling op je pensioeninkomen, kun je ook nog een opeethypotheek afsluiten. Ook voor de opeethypotheek moet je voldoende inkomen hebben en voldoende overwaarde.

In feite is een opeethypotheek een aflossingsvrije hypotheek waarbij je periodiek, bijvoorbeeld maandelijks, een bedrag op je rekening gestort krijgt. Die bedragen plus de rente worden opgeteld bij je hypotheek.

Je hypotheek wordt dus een steeds sneller groeiende schuld terwijl je overwaarde wordt 'opgegeten', vandaar opeethypotheek. De hypotheek wordt uiteindelijk afgelost bij verkoop van de woning.

Lees ook: Overwaarde van je huis benutten? 8 dingen waar je op moet letten bij de opeethypotheek